例で学ぶ所得税と年末調整(ついでに復興税)

会社によって時期は違うようですが、そろそろ年末調整の書類を提出した人が多いかと思います。でも、年末調整の仕組みや所得税の仕組みをちゃんと知っている人は少ないのではないでしょうか?会社務めをしていると会社側で計算してもらえるため、あまり関わることはありませんが「理由はわからないけど引かれてる」のは、なんとなく気持ち悪いものです。

ということで、とあるサラリーマン「Aさん」を仮定して所得税を計算してみたいと思います。

Aさんの例を使った計算は青文字で書くことにします。

なお、独学で調べただけなので勘違いしている箇所があるかもしれません。あしからず。

あと、全部の分野を1エントリで書くのは無理なので、ほどほどに一般的な「Aさん」を仮定します。

まずは「Aさん」の設定

そもそも年末調整って?

支払い済みの所得税と、実際の所得税を差し引きして調整するための仕組みです。

住民税は「昨年の収入」に対してかかる税金のため、既に金額が確定していますが、所得税は「今年の収入」に対してかかる税金のため、12月の給与明細が出てこないと税金の額が確定しません。*1

しかし、年末や年度末になってから一括で所得税を徴収すると、国としても収入が読みづらく不安定になりますし、徴収される側としても年末にいきなり大金が持っていかれるのは困ります。そのため、毎月の給料や賞与(ボーナス)の支給時に所得税を引いた額を支給しています。これが源泉徴収です。

では所得税って?

その名の通り「所得」に対してかかる税金です。分かりやすく言えば収入に対してかかる税金ですが、収入全額にかかるわけではなく、様々な「控除」が存在します。

所得税=(収入 − 控除) × 税率

収入の種類や、家族構成などによって控除の種類は異なりますが、大抵のサラリーマンは「給与収入」のみを考えれば良いでしょう。「給与収入」は普段目にする「給与」「賞与(ボーナス)」の合計額になります。(手取り額ではなく、色々引かれる前の金額)

この「給与収入」は幅広く、月の給料、ボーナス、住宅手当、食事手当、職能給などを全て含みます。ただし、通勤手当だけはちょっと取り扱いが特殊です。今回は概算ということでAさんは通勤手当なしで給与収入600万としておきます。

Aさんの場合:

給与収入 = 6,000,000円

それでは、様々な控除について一つずつ見ていきたいと思います。

給与所得控除

まずは給与所得控除です。

自営業者などであれば「収入−仕入原価−経費」で利益(所得)が求まりますが、サラリーマンの場合は「経費」というものがはっきりしません。そのため、給与収入を得ている人の場合は、以下の表に従って計算した金額を「給与所得控除」とすることになっています。

| 給与収入 | 給与所得控除額*2 |

|---|---|

| 〜1,800,000円 | 収入金額×40%(650,000円に満たない場合には650,000円) |

| 1,800,000円〜3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円〜6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円〜10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円〜 | 収入金額×5%+1,700,000円 |

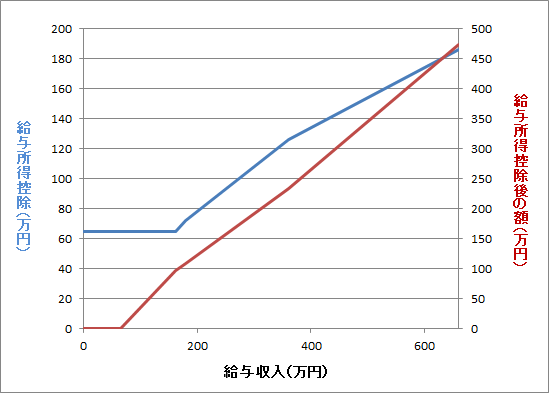

180万や360万といった境目で40%から30%、20%へ一気に変化しますが、その分補正が入っているので下図の青線(給与所得控除額)、赤線(給与所得控除後の金額)共に滑らかに変化していきます。

Aさんの場合:

給与所得控除額 = 6,000,000円 × 20% + 540,000円 = 1,740,000円

給与所得控除後の金額 = 6,000,000円 − 1,740,000円 = 4,260,000円

……と求めておいて何なのですが、660万以下の場合は早見表があります。

しかも、実際には4,000円単位で端数が切り捨てられたりするので、こっちの表の方が正確です。

http://www.nta.go.jp/shiraberu/ippanjoho/pamph/gensen/nencho2012/pdf/79-87.pdf

健康保険料

健康保険料、介護保険料、厚生年金保険料については、4月〜6月の収入に応じて金額が変わったり、4月と9月に金額の更新があったりとややこしく、これだけで1エントリ書けてしまうため、ここでは概算で求めてみたいと思います。

さて、まずは健康保険組合の話から。健康保険組合には、もともと国が運営していた「全国健康保険協会」通称「協会けんぽ」と、業界団体やグループ企業などが集まって運営する私設の健康保険組合、この二種類が存在します。

勤務先が参加している健康保険組合によって保険料率が異なり、協会けんぽの場合は勤務先の住所によって異なりますが9.85%〜10.16%(平成24年)、それ以外の健康保険組合の場合は協会けんぽより1〜2%程度安く設定されています。

また、大抵の保険組合では会社側と労働者側が半分ずつ払うことになっているため(労使折半)、労働者の負担額は給与の5%前後となります。

Aさんの場合(概算):

給与収入 = 6,000,000円

健康保険料率 = 9.97%(協会けんぽ、東京)、労使折半により4.985%

年間の健康保険料 = 給与収入 × 健康保険料率 = 6,000,000円 × 4.985% = 299,100円

厚生年金保険料

サラリーマンの場合は第2号被保険者という区分になるため、厚生年金保険料の支払いが発生します。

平成24年の保険料率は16.766%ですが、毎年0.354%ずつ引き上げられ、平成29年に18.3%となることが既に決定されています。

これも労使折半のため、労働者の負担額は給与の8.383%となります(平成24年の場合)

雇用保険料

4月に改定されて1.55%→1.35%になりましたが、今回は概算なので1.35%一律で計算してみます。労働者負担が0.5%、会社負担が0.85%と決められているので、労働者の負担額は給与の0.5%となります。少ないように見えますが一年分をまとめるとそれなりの額になります。

生命保険料控除

今年から税制が変わりましたが、平成23年末より前に契約した保険の場合は、旧制度のまま変更無しです。

ここでは旧制度の計算式で行こうと思います。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 〜25,000円 | 支払保険料等の全額 |

| 25,000円〜50,000円 | 支払保険料等×1/2 + 12,500円 |

| 50,000円〜100,000円 | 支払保険料等×1/4 + 25,000円 |

| 100,000円〜 | 一律50,000円 |

Aさんの場合:

月額保険料 = 6,000円

年間の保険料 = 6,000円 × 12ヶ月 = 72,000円

生命保険料控除額 = 72,000円 × 1/4 + 25,000円 = 43,000円

扶養控除

これはよく聞く控除項目だと思います。

生計を共にしている家族の中で収入が103万以下の人がいれば、一人につき38万円の控除が受けられます。

パートに出ている主婦が103万円以下に抑えようとするのは、これが理由ですね。

Aさんの場合:

専業主婦の妻:380,000円

医療費控除

医者にかかった際の費用や、入院費用、通院時の交通費、薬代などを合計して10万円を超えている場合、超えた部分が控除額となります。といっても、健康保険によって三割負担ですむため、大病しない限りはなかなか到達しません。

なお、年末調整の時点ではその年の医療費は確定していないため、翌年三月に確定申告を行うことになります。

所得税の計算

他にも控除は存在しますが、サラリーマンに影響の大きい所はだいぶ出そろったので今回はこれぐらいにしておきましょう。さて、Aさんの所得税を計算してみたいと思います。

所得税 =(収入 − 控除) × 税率

まずは収入から控除を引いて「課税対象額」を求めるところまで。

所得税率

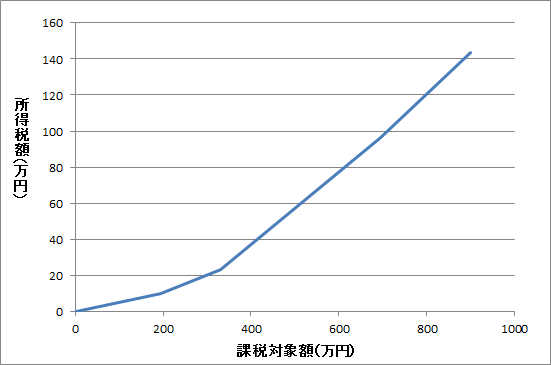

所得税は累進課税制度になっているため、所得に応じて5%〜40%まで税率が上がる仕組みになっています。

| 課税対象額 | 所得税 |

|---|---|

| 〜195万円 | 5% |

| 195万円〜330万円 | 10% − 97,500円 |

| 330万円〜695万円 | 20% − 427,500円 |

| 695万円〜900万円 | 23% − 636,000円 |

| 900万円〜1,800万円 | 33% − 1,536,000円 |

| 1,800万円〜 | 40% − 2,796,000円 |

195万円を超えた途端に2倍の税率になるように見えますが、実際には195万を超えた部分だけが10%の税率となるようになっています。

というわけで、Aさんの所得税は160,342円となりました。100円未満は切り捨てられるので160,300円ですね。

所得税額が分かったので、年末調整で還付される金額も求められます。

還付額 = 源泉徴収で今まで払ってきた所得税額 − 所得税額

今回の記事では健康保険料、厚生年金保険料などを概算で求めているため、多少の誤差がありますが、毎月の給与明細を元にじっくり計算すれば返ってくる金額を1円単位で当てることもできるようになります。

復興税(住民税部分)

収入に関係なく年1000円

合計すると、年収400万で年間3000円程度、年収600万で年間4500円程度の負担増となるようです。

復興税は期間が長く所得税は25年、住民税は10年に渡って負担が発生しますが、一年当たりの金額で見るとそう大きくは無いようです。